OPERATING CASH FLOW ADALAH

Pengelolaan keuangan adalah salah satu aspek paling vital dalam menjalankan sebuah bisnis. Salah satu metrik yang sangat penting dalam analisis keuangan perusahaan adalah arus kas operasional atau Operating Cash Flow (OCF). OCF mencerminkan seberapa baik perusahaan menghasilkan uang dari kegiatan operasionalnya. Dalam artikel ini, kita akan menjelajahi apa itu OCF, mengapa penting, bagaimana menghitungnya, dan bagaimana memahami implikasinya dalam mendorong keberhasilan finansial bisnis.

Pengertian Operating Cash Flow (OCF)

OCF adalah ukuran keuangan yang menunjukkan jumlah uang tunai yang dihasilkan atau digunakan oleh sebuah perusahaan dari kegiatan operasionalnya selama periode waktu tertentu, biasanya satu tahun. Ini adalah salah satu ukuran yang paling penting dalam menganalisis kesehatan finansial suatu perusahaan karena mencerminkan kemampuan perusahaan untuk menghasilkan uang dari operasinya sendiri.

Pentingnya Operating Cash Flow

a. Kemampuan Operasional: OCF menunjukkan seberapa baik perusahaan dalam menghasilkan uang dari operasi inti mereka, tanpa memperhitungkan aspek keuangan lain seperti utang atau investasi.

b. Keberlanjutan Bisnis: Sebuah perusahaan dapat menghasilkan laba bersih yang tinggi tetapi jika arus kas operasional negatif, ini dapat menandakan masalah dalam kemampuan perusahaan untuk mempertahankan operasi sehari-hari.

c. Keputusan Investasi: OCF memberikan pandangan yang jelas tentang kemampuan perusahaan untuk menginvestasikan kembali uangnya ke dalam bisnis untuk pertumbuhan masa depan.

d. Kesehatan Finansial: Analisis OCF membantu para pemangku kepentingan untuk menilai kesehatan finansial perusahaan dalam jangka panjang.

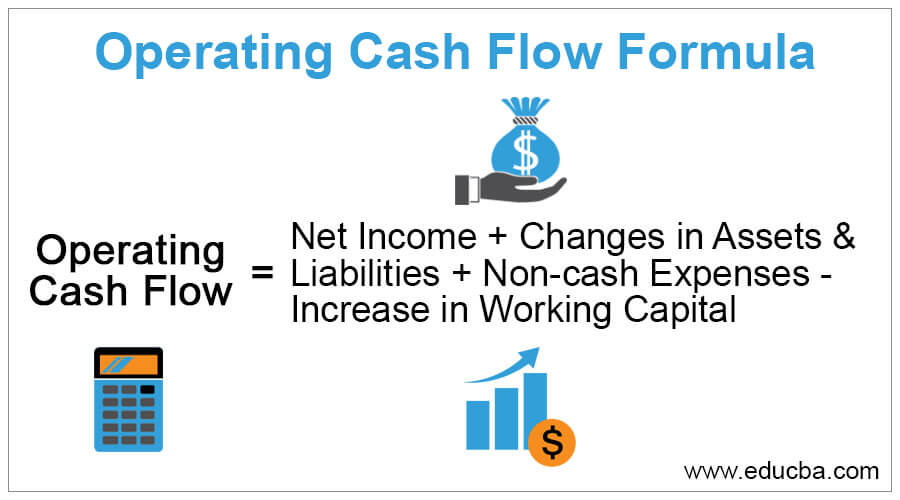

Bagaimana Menghitung Operating Cash Flow

Formula dasar untuk menghitung OCF adalah sebagai berikut:

OCF = Pendapatan Kotor – Biaya Operasional – Pajak

Namun, ada beberapa cara yang berbeda untuk menghitung OCF tergantung pada konteks dan preferensi analitis. Misalnya, pendekatan langsung dan tidak langsung sering digunakan. Pendekatan langsung melibatkan mengurutkan setiap sumber dan penggunaan kas langsung dari kegiatan operasional, sementara pendekatan tidak langsung dimulai dengan laba bersih dan menyesuaikannya dengan perubahan dalam pos yang tidak tunai.

Menginterpretasikan Hasil OCF

a. Positif vs. Negatif: OCF yang positif menunjukkan perusahaan menghasilkan lebih banyak uang dari operasi intinya daripada yang dihabiskan, yang merupakan tanda yang baik untuk keberlanjutan bisnis. Sebaliknya, OCF negatif menandakan perusahaan membutuhkan lebih banyak uang tunai untuk menjalankan operasinya daripada yang dihasilkannya, yang dapat menimbulkan kekhawatiran.

b. Stabilitas: Jika OCF relatif stabil dari waktu ke waktu, ini menunjukkan konsistensi dalam penghasilan perusahaan dari operasi intinya.

c. Tren: Memperhatikan tren OCF dari tahun ke tahun dapat memberikan wawasan yang berharga tentang arah dan kesehatan finansial perusahaan.

d. Perbandingan dengan Industri: Membandingkan OCF perusahaan dengan pesaingnya atau dengan rata-rata industri dapat memberikan pemahaman tentang seberapa baik perusahaan dalam menghasilkan uang dari operasinya dibandingkan dengan yang lain.

Strategi untuk Meningkatkan OCF

a. Efisiensi Operasional: Mengoptimalkan proses operasional dan mengurangi biaya dapat membantu meningkatkan OCF.

b. Pengelolaan Persediaan dan Piutang: Memperbaiki pengelolaan persediaan dan mengurangi periode penagihan dapat menghasilkan arus kas yang lebih cepat dan meningkatkan OCF.

c. Pengelolaan Utang: Meminimalkan hutang yang tidak perlu dan mengelola jangka waktu pembayaran dapat membantu mempertahankan OCF yang sehat.

d. Peningkatan Penjualan: Meningkatkan pendapatan dari operasi inti akan secara langsung meningkatkan OCF.

Studi Kasus: Analisis OCF pada Perusahaan XYZ

Untuk memberikan pemahaman yang lebih mendalam tentang bagaimana OCF dapat diterapkan dalam konteks nyata, mari kita lihat sebuah studi kasus tentang fiktif perusahaan XYZ.

Perusahaan XYZ adalah perusahaan manufaktur kecil yang menghasilkan peralatan elektronik. Dengan menggunakan data keuangan mereka dari tahun sebelumnya, kita dapat melakukan analisis OCF untuk mendapatkan wawasan tentang kinerja keuangan mereka.

Data keuangan Perusahaan XYZ untuk tahun sebelumnya:

- Pendapatan Kotor: $500.000

- Biaya Operasional: $300.000

- Pajak: $50.000

- Laba Bersih: $150.000

- Penjualan Piutang: $20.000

- Pembayaran Hutang: $10.000

- Depresiasi: $30.000

Menghitung OCF: OCF = Pendapatan Kotor – Biaya Operasional – Pajak OCF = $500.000 – $300.000 – $50.000 = $150.000

Interpretasi Hasil: OCF Perusahaan XYZ adalah $150.000. Ini menunjukkan bahwa perusahaan ini menghasilkan arus kas positif dari operasi intinya. Namun, untuk mendapatkan pemahaman yang lebih lengkap, kita juga harus mempertimbangkan aspek non-operasional seperti penjualan piutang, pembayaran hutang, dan depresiasi.

Dengan melihat data tambahan, kita dapat menghitung OCF dengan pendekatan tidak langsung: OCF = Laba Bersih + Depresiasi OCF = $150.000 + $30.000 = $180.000

Setelah mempertimbangkan penjualan piutang dan pembayaran hutang: OCF = $180.000 + $20.000 – $10.000 = $190.000

Dari kedua perhitungan ini, kita dapat melihat bahwa OCF perusahaan XYZ sebenarnya lebih tinggi daripada yang sebelumnya dihitung, yaitu $190.000. Ini menunjukkan bahwa perusahaan memiliki aliran kas yang lebih sehat dari operasi intinya, dan juga menghasilkan arus kas tambahan dari aktivitas non-operasional seperti penjualan piutang.

Strategi untuk Meningkatkan OCF: Studi Kasus Perusahaan XYZ

Dalam konteks Perusahaan XYZ, ada beberapa strategi yang bisa mereka terapkan untuk meningkatkan OCF mereka:

a. Efisiensi Operasional: Perusahaan bisa melakukan audit operasional untuk mengidentifikasi area-area di mana biaya dapat dikurangi atau proses dapat ditingkatkan untuk meningkatkan efisiensi.

b. Pengelolaan Persediaan: Memperbaiki manajemen persediaan dapat membantu perusahaan mengurangi biaya penyimpanan dan mempercepat perputaran persediaan, yang pada gilirannya dapat meningkatkan arus kas operasional.

c. Pengelolaan Piutang: Perusahaan dapat mengadopsi kebijakan yang lebih ketat dalam penagihan piutang mereka untuk mempercepat penerimaan uang tunai dan menghindari penundaan pembayaran dari pelanggan.

d. Pengelolaan Hutang: Meminimalkan hutang yang tidak perlu dan mengelola jadwal pembayaran dengan baik dapat membantu perusahaan mengoptimalkan penggunaan kas mereka.

Tantangan dalam Mengelola Operating Cash Flow

Meskipun pentingnya Operating Cash Flow diakui, mengelola dan mempertahankan arus kas operasional yang sehat dapat menjadi tantangan bagi banyak perusahaan. Beberapa tantangan umum yang dihadapi dalam mengelola OCF meliputi:

a. Ketidakpastian Ekonomi: Fluktuasi pasar, perubahan regulasi, dan ketidakpastian politik dapat mempengaruhi permintaan produk atau layanan perusahaan, yang pada gilirannya dapat memengaruhi OCF.

b. Penjualan Kredit: Penjualan kredit kepada pelanggan dapat meningkatkan pendapatan, tetapi juga dapat memperlambat arus kas jika pelanggan gagal membayar tepat waktu.

c. Pembayaran Pemasok: Keterlambatan dalam pembayaran pemasok dapat mengganggu hubungan dan memicu penalti keterlambatan pembayaran, sementara pembayaran yang terlalu cepat dapat menguras kas.

d. Perencanaan Modal Kerja yang Tidak Efektif: Manajemen yang buruk terhadap persediaan, piutang, dan hutang dapat mengganggu aliran kas operasional.

e. Investasi yang Tidak Terukur: Keputusan investasi yang buruk dapat menguras kas perusahaan tanpa memberikan pengembalian yang diharapkan, sehingga mempengaruhi OCF.

Strategi Mengatasi Tantangan dalam Mengelola OCF

Untuk mengatasi tantangan-tantangan yang terkait dengan mengelola OCF, perusahaan dapat menerapkan sejumlah strategi:

a. Perencanaan Keuangan yang Matang: Membuat proyeksi kas yang akurat dan mengembangkan rencana keuangan jangka panjang dapat membantu perusahaan mengantisipasi tantangan dan mengelola OCF dengan lebih baik.

b. Manajemen Risiko yang Efektif: Mengidentifikasi, mengevaluasi, dan mengelola risiko-risiko yang mempengaruhi OCF dapat membantu perusahaan mengurangi dampak negatifnya.

c. Pengelolaan Modal Kerja yang Efisien: Menerapkan praktik terbaik dalam manajemen persediaan, piutang, dan hutang dapat membantu mempertahankan arus kas operasional yang sehat.

d. Diversifikasi Pendapatan: Membangun portofolio produk atau layanan yang beragam dapat membantu mengurangi ketergantungan pada satu sumber pendapatan dan meningkatkan stabilitas OCF.

e. Evaluasi Investasi dengan Cermat: Melakukan analisis yang cermat sebelum membuat keputusan investasi dapat membantu memastikan bahwa investasi tersebut akan menghasilkan pengembalian yang diharapkan dan tidak merugikan OCF.

Mendukung Keberhasilan Finansial Melalui Operating Cash Flow yang Sehat

Operating Cash Flow adalah pondasi keberhasilan finansial sebuah bisnis. Dengan memahami, menghitung, dan mengelola OCF dengan baik, perusahaan dapat memastikan kesehatan keuangan mereka dan membangun fondasi yang kuat untuk pertumbuhan dan kesuksesan jangka panjang.

Melalui strategi yang tepat, perusahaan dapat mengatasi tantangan dalam mengelola OCF dan memanfaatkan peluang untuk meningkatkan kinerja keuangan mereka. Dengan demikian, memprioritaskan pengelolaan OCF bukan hanya merupakan praktik terbaik, tetapi juga kunci untuk mencapai tujuan keuangan yang langgeng dan berkelanjutan

Kesimpulan

Operating Cash Flow adalah indikator penting dalam menganalisis kesehatan finansial sebuah perusahaan. Melalui studi kasus Perusahaan XYZ, kita dapat melihat bagaimana OCF dapat dihitung dan diinterpretasikan untuk memberikan pemahaman yang lebih baik tentang kinerja keuangan suatu entitas. Dengan pemahaman yang baik tentang OCF, perusahaan dapat mengidentifikasi area-area di mana mereka dapat meningkatkan kinerja keuangan mereka dan mengembangkan strategi yang tepat untuk mencapai tujuan keuangan mereka

Operating Cash Flow adalah ukuran penting dalam menganalisis kesehatan finansial sebuah perusahaan. Ini memberikan wawasan tentang seberapa baik perusahaan dalam menghasilkan uang dari operasi intinya dan merupakan indikator utama keberhasilan finansial jangka panjang. Memahami, menghitung, dan memantau OCF secara teratur merupakan langkah kunci dalam manajemen keuangan yang efektif dan dapat membantu perusahaan mencapai tujuan keuangan mereka dengan lebih baik.

Terima kasih,

Tim RAJAPLASTIKINDONESIA.COM, RAJAPLASTIK.COM & RAJAPLASTIKGROSIR.COM